ふるさと納税のメリット

使用目的が選べる

ふるさと納税の手順

ふるさと納税を利用する手順はとても簡単です。ここでは4つのステップに分けてご紹介します。

寄付できる金額を確認する

寄付できる金額を確認する

寄付したい自治体や返礼品を選ぶ

寄付したい自治体や返礼品を選ぶ

寄付の手続きを行う

寄付の手続きを行う

返礼品や寄付受領証明書を受け取る

返礼品や寄付受領証明書を受け取る

返礼品が届くまでは、数週間から数ヵ月かかる場合があります。

また、インターネットで手続きした場合は、寄付金受領証明書が郵送で送られてきます。寄付金受領証明書は、寄付したことを証明した書類になるもので、確定申告する場合に必要です。

確定申告は、原則翌年2月16日~3月15日の1ヵ月間に行われます。申請に必要な領収証や寄付金受領証明書は再発行できないので、大切に保管しておきましょう。

なお、ワンストップ特例制度を使用する場合、確定申告の必要がないため、自治体に寄付金受領証明書を提出する必要はありません。

ふるさと納税の3つの注意点

ふるさと納税はメリットばかり目立ちますが、いくつか注意点もあります。ここでは3つの注意点について解説します。

ふるさと納税はあくまでも税金の控除

手元の資金に余裕があるときに行う

確定申告をする場合はワンストップ特例は適用されない

先述のとおり6つ以上の自治体に寄付した場合や、医療費控除や住宅ローン控除のために確定申告する場合は、ワンストップ特例制度が利用できません。

ワンストップ特例制度の手続きが正しくできているか不安な方は、翌年の住民税決定通知書で税額控除が間違っていないか確認しましょ

使用目的が選べる

ふるさと納税の手順

ふるさと納税を利用する手順はとても簡単です。ここでは4つのステップに分けてご紹介します。

寄付できる金額を確認する

寄付できる金額を確認する

寄付したい自治体や返礼品を選ぶ

寄付したい自治体や返礼品を選ぶ

寄付の手続きを行う

寄付の手続きを行う

返礼品や寄付受領証明書を受け取る

返礼品や寄付受領証明書を受け取る

返礼品が届くまでは、数週間から数ヵ月かかる場合があります。

また、インターネットで手続きした場合は、寄付金受領証明書が郵送で送られてきます。寄付金受領証明書は、寄付したことを証明した書類になるもので、確定申告する場合に必要です。

確定申告は、原則翌年2月16日~3月15日の1ヵ月間に行われます。申請に必要な領収証や寄付金受領証明書は再発行できないので、大切に保管しておきましょう。

なお、ワンストップ特例制度を使用する場合、確定申告の必要がないため、自治体に寄付金受領証明書を提出する必要はありません。

ふるさと納税の3つの注意点

ふるさと納税はメリットばかり目立ちますが、いくつか注意点もあります。ここでは3つの注意点について解説します。

ふるさと納税はあくまでも税金の控除

手元の資金に余裕があるときに行う

確定申告をする場合はワンストップ特例は適用されない

先述のとおり6つ以上の自治体に寄付した場合や、医療費控除や住宅ローン控除のために確定申告する場合は、ワンストップ特例制度が利用できません。

ワンストップ特例制度の手続きが正しくできているか不安な方は、翌年の住民税決定通知書で税額控除が間違っていないか確認しましょう。

ふるさと納税とは

ふるさと納税制度の大きなメリットの一つとして、寄附した自治体から返礼品がもらえるという点がありますが、ふるさと納税のメリットはそれだけではありません。

ふるさと納税制度を利用して自治体へ寄附をすることで、寄附金額から2,000円を引いた金額が、翌年の住民税から控除されるという点もメリットとして挙げられます。

このページでは、ふるさと納税制度と住民税控除の関係性を紐解き、ふるさと納税を行うことで住民税がどれくらい控除されるのかについて詳しくご紹介いたします。

ふるさと納税で住民税が控除される仕組みとは

まず冒頭でも記述しましたが、ふるさと納税制度は「ふるさと納税=返礼品を買う」ではなく「自治体へ寄附をすることで住民税・所得税の控除対象になる」という前提があり、さらにお礼として自治体から返礼品がもらえるという内容となります。

控除の対象となる金額は、寄附した金額から自己負担分の2,000円を引いた金額となります。

2,000円の自己負担をすることで税金控除がされ応援したい自治体の魅力的な地場産品を受け取ることができる場合があります。

住民税の控除額について

ふるさと納税制度による住民税からの控除額には上限があり、控除上限額以上の寄附をしても控除対象にならないので注意が必要です。

住民税や所得税の金額が収入などによって変わるように、控除上限額も個人により異なります。

また、控除上限額は、ふるさと納税を行う本人の収入や家族構成によって異なります。

個人事業主など、特に収入が毎年変化する場合には、前年の控除上限額が高かったとしても、必ずしも今年も前年分と同じ分だけの寄附をして控除の対象になるとは限りません。

例えば、控除上限額が1万円の方が、「黒毛和牛肉」(寄附金額3万円)の返礼品を選び、

ふるさと納税を行った場合、控除上限額の1万円を除く2万円が住民税の控除が適用されず自己負担となります。

そのため、その年の控除額上限はしっかりと把握しておく必要があります。

また、独身や夫婦(配偶者が働いていない場合)、共働き夫婦や子どもの有無などの家族構成によって、控除上限額が異なる点にも注意が必要です。

家族構成などによる控除額の違いの詳細は下記ページでご確認頂けます。

住民税控除額の計算について

まず、ふるさと納税制度を利用した住民税控除額の計算方法には、基本分と特例分の2つがあります。

ここでは、それぞれの詳しい計算方法のご紹介をいたします。

住民税控除額の計算方法について

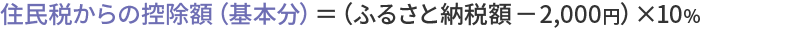

住民税からの控除(基本分)の計算式は「(ふるさと納税額-2,000円)×10%」となります。

つまり、2,000円の自己負担額を除いた分の10%分が基本の控除額です。なお、控除対象の寄附額は、総所得金額などの30%が上限と決められています。

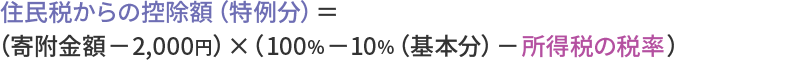

一方、住民税からの控除(特例分)は「(寄附金額-2,000円)×(100%-10%(基本分)-所得税の税率)」で算出される金額です。基本分と特例分を合わせた額が、翌年度の住民税からの控除額となります。

もしも、特例分の住民税控除額が住民税所得割額の20%を超えた場合には、特例分の計算方法は上記のものではなく「(住民税所得割額)×20%」へ変わります。

こちらのケースでは「ふるさと納税額-2,000円」の全額控除とはならず、実質的な負担額は2,000円以上になります。

控除上限額をシミュレーションしたい場合は、控除上限額シミュレーションを利用してご確認ください。

控除上限額シミュレーションは、簡単に控除上限額を知ることができるほか、「詳細シミュレーション」にて、扶養家族の人数、社会保険料、医療費控除の金額などを詳しく入力することで、さらに精度の高い結果を得ることが可能です

住民税の控除が適用される時期について

ふるさと納税の寄附を行うのに、決められた期間や時期はありません。

その年の1~12月のうち、いつでも好きなときに寄附をして翌年に住民税の控除が適用されます。

住民税が控除される時期は、ふるさと納税を行なった時期によって決まっており、実際に控除額を確認できるのは、ふるさと納税を行った翌年の6月頃に住民税の通知を受け取るときとなります。